Недвижимость в нашей стране часто становится объектом налогообложения. При этом большинство граждан имеют право на получение имущественного вычета, который позволяет снизить налоговую нагрузку. Однако многие не знают, как правильно посчитать эту сумму и какие документы необходимо предоставить.

Имущественный вычет предусматривает компенсацию гражданам за использование жилой недвижимости. Для расчета этой суммы необходимо учитывать не только стоимость квадратного метра жилья, но и другие факторы, такие как площадь квартиры, количество проживающих в ней лиц, а также общий доход семьи.

Для того чтобы правильно посчитать сумму имущественного вычета, необходимо обратиться к специалистам по налоговому законодательству или в налоговую службу. Они помогут разобраться во всех нюансах и подскажут, какие документы необходимо собрать для подтверждения права на вычет.

Что такое имущественный вычет?

В России, например, имущественный вычет может быть применен к расходам на приобретение, строительство или улучшение недвижимости. При этом сумма вычета зависит от цены недвижимости и статуса налогоплательщика. Для получения имущественного вычета необходимо предоставить соответствующие документы и заполнить специальную форму при подаче налоговой декларации.

Имущественный вычет может быть полезным инструментом для снижения налоговых платежей и сохранения семейного бюджета. Поэтому важно быть в курсе всех условий и требований для получения этой налоговой льготы и правильно ее применять.

Какие расходы учитываются при расчете вычета?

При расчете имущественного вычета учитываются определенные расходы, связанные с приобретением, строительством, реконструкцией или улучшением недвижимости. Сюда входят затраты на покупку жилого помещения, земельного участка, строительство дома, капитальный ремонт и другие аналогичные расходы.

Основное условие для получения имущественного вычета — это наличие договора купли-продажи или иного документа, подтверждающего факт приобретения недвижимости. Важно помнить, что вычет возможен только на основании такого документа, который должен быть подписан продавцом и покупателем.

- Покупка жилья: затраты на покупку квартиры, дома или другого жилого помещения учитываются при расчете вычета. Важно, чтобы сделка была проведена официально и документы были оформлены корректно.

- Строительство или реконструкция: если вы занимаетесь строительством или реконструкцией недвижимости, то расходы на эти работы также могут быть учтены при расчете вычета.

- Капитальный ремонт: затраты на капитальный ремонт жилья также могут быть включены в сумму имущественного вычета, если все необходимые документы предоставлены.

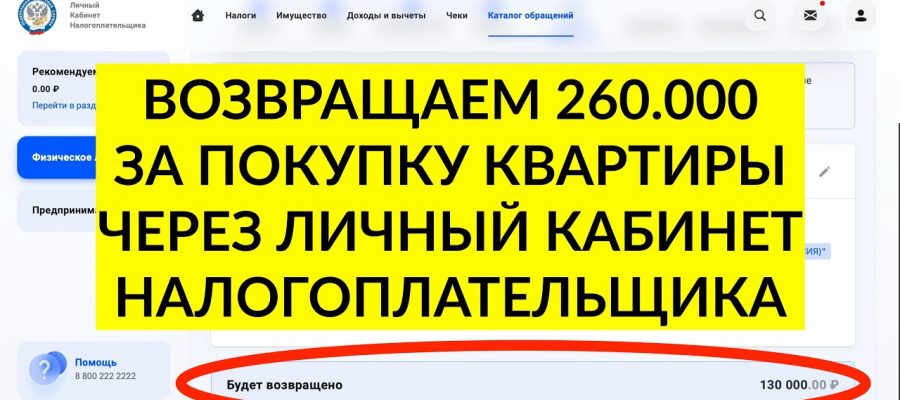

Какой размер имущественного вычета можно получить?

Размер имущественного вычета составляет 13% от стоимости недвижимости, однако есть ограничения: максимальная сумма вычета не может превышать 3 миллионов рублей. Таким образом, если стоимость вашего жилья превышает 23 миллиона рублей, вы сможете получить только максимальный размер вычета.

- Если у вас есть недвижимость в совместной собственности, то каждый из собственников может получить вычет в соответствии со своей долей.

- В случае наличия двух и более объектов недвижимости, сумма вычета рассчитывается исходя из стоимости всех объектов.

Как посчитать сумму имущественного вычета?

Во-первых, необходимо определить выбранный вами объект недвижимости, на который вы хотите получить налоговый вычет. Это может быть квартира, дом или земельный участок. При этом учтите, что для получения вычета необходимо быть зарегистрированным в этой недвижимости.

Шаги по расчету суммы имущественного вычета:

- Шаг 1: Определите стоимость выбранного объекта недвижимости.

- Шаг 2: Узнайте размер вычета, который предусмотрен законодательством на данный вид недвижимости.

- Шаг 3: Рассчитайте сумму вычета, умножив стоимость недвижимости на размер вычета. Это и будет ваша сумма имущественного вычета.

Как использовать имущественный вычет для снижения налогов?

Для того чтобы воспользоваться имущественным вычетом, необходимо иметь документы, подтверждающие сделку с недвижимостью – квитанцию об оплате, договор купли-продажи, свидетельство о праве собственности и другие. Важно также знать размер вычета, который зависит от стоимости приобретенного имущества и других факторов.

- Определите сумму вычета: Для этого узнайте размер вычета, предусмотренного законом на текущий год. Рассчитайте сумму, на которую можно уменьшить налоговую базу с учетом платежей по ипотеке или других расходов на недвижимость.

- Соберите необходимые документы: Подготовьте все документы, подтверждающие сделку с недвижимостью – квитанции, договоры, свидетельства и прочее.

- Заполните налоговую декларацию: Четко заполните все нужные разделы налоговой декларации, учитывая имущественный вычет. В случае затруднений, обратитесь за помощью к специалисту.

- Подайте декларацию в срок: После заполнения декларации убедитесь, что все данные верны, и подайте декларацию в налоговую службу в установленный законом срок.

Какие документы необходимы для получения вычета?

1. Документы на недвижимость:

Для получения имущественного вычета необходимо предоставить документы, подтверждающие наличие недвижимости. Это могут быть свидетельство о праве собственности, договор купли-продажи, договор дарения и другие документы, удостоверяющие ваши права на данное имущество.

- Свидетельство о праве собственности

- Договор купли-продажи

- Договор дарения

2. Документы о затратах на улучшение объекта недвижимости:

Для подтверждения затрат на улучшение жилого помещения или дома необходимо предоставить копии договоров с организациями, выполнившими работы, а также копии платежей за данные услуги. Эти документы позволят установить сумму затрат, которую можно учесть при расчете имущественного вычета.

Ограничения при получении имущественного вычета

Имущество, на которое распространяется вычет, должно находиться в собственности заявителя на момент подачи налоговой декларации. Также важно учитывать, что недвижимость должна быть зарегистрирована на заявителя и использоваться им в личных целях.

- Наличие долей в общем имуществе, квартиры, жилого дома, комнаты, зарегистрированных в МФЦ, участков жилого фонда, таунхаусов в приватизированных многоквартирных домах

- Ограничения в размере вычета в зависимости от стоимости недвижимого имущества, его площади и местоположения

- Невозможность получения вычета при наличии долгов по налогам и сборам

Какие сроки и порядок подачи заявления на вычет?

Для того чтобы получить имущественный вычет, необходимо в установленные законом сроки подать заявление со всеми необходимыми документами в налоговую инспекцию.

Сроки подачи заявления:

- При наличии права вычета за прошедший год заявление подается не позднее 1 мая текущего года.

- При наличии права вычета за текущий год заявление можно подать в любое время до 1 декабря текущего года.

Порядок подачи заявления:

- Собрать все необходимые документы, подтверждающие право на вычет, включая документы на недвижимость (например, свидетельство о праве собственности).

- Заполнить заявление на вычет и приложить к нему копии всех документов.

- Подать заявление в налоговую инспекцию лично или отправить почтой с уведомлением о вручении.

- Дождаться проверки и утверждения заявления на вычет со стороны налоговой службы.

Важно помнить, что необходимо внимательно следить за сроками подачи заявления и не забывать предоставлять все требуемые документы, включая документы на недвижимость, чтобы избежать проблем с получением вычета.